You are currently browsing the tag archive for the ‘TJUE’ tag.

El presente post ha sido escrito al alimón entre la titular de este blog, Verónica del Carpio, abogada y profesora de Derecho Civil, y Dionisio Moreno Trigo, abogado. Dionisio Moreno es el abogado que intervino en los asuntos del TJUE caso Aziz -primer caso de cuestión prejudicial de Derecho Hipotecario español- y caso Penalva y en las tres cuestiones prejudiciales pendientes de resolver por el TJUE sobre vencimiento anticipado, cuya vista se celebró al día siguiente de la del caso aquí analizado.

1 INTRODUCCIÓN Y CONCLUSIONES.

Con fecha 26 de marzo de 2019 la Gran Sala del Tribunal de Justicia de la Unión Europea dictó sentencia que resuelve las cuestiones prejudiciales acumuladas formuladas por el Tribunal Supremo de España (asunto C-70/17) y por el Juzgado de Primera Instancia n.º 1 de Barcelona (asunto C-179/17), ambas con varias preguntas sobre distintos aspectos de las consecuencias de la nulidad de la cláusula de vencimiento anticipado en contratos de préstamo con garantía hipotecaria con consumidores, referidos al apartado de incumplimiento del pago de una sola cuota de amortización e intereses. Son partes Abanca Corporación Bancaria, S.A. y Alberto García Salamanca Santos (C‑70/17) y Bankia, S.A., y Alfonso Antonio Lau Mendoza, Verónica Yuliana Rodríguez Ramírez (C‑179/17).

La vista de las dos cuestiones se celebró con fecha 15 de mayo de 2018, con la presencia de los abogados de las entidades financieras, los abogados de la Comisión Europea, los agentes de los Estados de Polonia y Austria, y la Abogada del Estado español; no asistió ningún abogado de las partes consumidoras. También asistió, como es obligatorio, el Abogado General SR. MACIEJ SZPUNAR cuyas conclusiones son muy esclarecedoras y merecen ser tenidas en consideración, especialmente al tratarse del mismo Abogado General que intervino en la cuestión prejudicial asunto C-421/14, que concluyó con la Sentencia del Tribunal de Justicia de la Unión Europea de 26 de enero de 2017, conocida como “Banco Primus” y que también trataba sobre la cláusula de vencimiento anticipado. Se pueden encontrar los enlaces a la sentencia aquí y a las conclusiones del Abogado General, aquí.

El TJUE está dando respuesta a una interpretación del Derecho de la Unión (art. 267 del Tratado de Funcionamiento de la Unión Europea) que le plantean órganos jurisdiccionales españoles y lo hace sobre la información fáctica y jurídica española que se le proporciona, la cual, como ha sucedido en este caso, no siempre parece ser la más correcta o completa. Ha de recordarse que quedan otras tres cuestiones prejudiciales pendientes del resolver por el TJUE, con vista conjunta celebrada el día siguiente al que se celebró la vista de la sentencia aquí comentada; no puede descartarse que cuando el TJUE dicte esa segunda sentencia pueda completar o aclarar su criterio, y esta vez sí habiendo oído la opinión de los consumidores.

Las cuestiones prejudiciales resueltas por el TJUE son de origen procesal heterogéneo y, por tanto, la lectura de la sentencia del TJUE ha de tener en cuenta esta circunstancia como relevante. Las del Tribunal Supremo fueron formuladas en el contexto procesal de un procedimiento declarativo ordinario interpuesto por el consumidor para instar la nulidad de cláusulas abusivas y, por tanto, el Tribunal Supremo, sin competencia en ejecuciones hipotecarias, solo puede aplicar el criterio del TUJE al caso concreto y dictar jurisprudencia en relación con procedimientos declarativos, y cualquier otra cosa que pudiera decir solo tendrá carácter obiter dicta. Las del Juzgado de Primera Instancia nº 1 de Barcelona se plantearon en una ejecución hipotecaria, por lo que tampoco pueden tener consecuencias declarativas. En eso se fundamenta que se resolvieran conjuntamente, por su conexidad tal como explica el apartado 41.

Las cuestiones prejudiciales se refieren a la cláusula de vencimiento anticipado de los contratos de préstamo o crédito con garantía hipotecaria ante el impago de una sola cuota de intereses o amortización, y están relacionadas con la resolución y reclamación del total contrato en la ejecución hipotecaria, siempre desde el ámbito del Derecho del Consumo; es decir, que la sentencia ni afecta a los casos de préstamos hipotecarios con no consumidores ni se limita al caso de primera vivienda o a consumidores especialmente vulnerables, sino a todo supuesto de resolución previsto en un contrato previamente redactado por un prestamista y al que el consumidor solo tiene posibilidad de adherirse.

En tanto no se ha pronunciado el Tribunal de Justicia de la Unión Europea, muchas Audiencias Provinciales y juzgados han optado por el acertado y prudente criterio de suspender los procedimientos de ejecución hipotecaria que, en instancia o apelación, estaban conociendo. Ahora la sentencia del TJUE ofrece una solución y ha cambiado radicalmente el planteamiento.

Dada la importancia del tema, las conclusiones del análisis de la sentencia van a ser adelantadas en esta parte introductoria, y los argumentos serán expuestos a continuación. La conclusión del análisis es la siguiente:

La Sentencia del Tribunal de Justicia de la Unión Europea de 26 de marzo de 2019, asuntos acumulados C-70/17 y C-179/17, declara la NULIDAD DE TODAS LAS EJECUCIONES DE PRÉSTAMO O CRÉDITOS CON GARANTÍA HIPOTECARIA BASADAS EN UNA CLÁUSULA DE VENCIMIENTO ANTICIPADO QUE CONTENGA EL SUPUESTO DE RECLAMACIÓN DE TODO EL CAPITAL PENDIENTE DE AMORTIZAR, INTERESES Y COSTAS, DE LOS CONTRATOS QUE SE CELEBRARON CON UN INCUMPLIMIENTO DE PAGO DE UNA SOLA CUOTA DE CAPITAL Y/O INTERESES, lo que debe dar lugar a LA NULIDAD DE LA EJECUCIÓN DESPACHADA Y AL ARCHIVO DE LA MISMA, CON LAS CONSECUENCIAS QUE SE HAN DESCRITO ESPECIALMENTE EN EL ARTÍCULO 43 DE LA SENTENCIA DEL TJUE DE 17 DE JULIO DE 2014, ASUNTO C-169/14.

2 CONTENIDO DE LA SENTENCIA. PLANTEAMIENTO BÁSICO DEL QUE PARTE EL PRONUNCIAMIENTO.

Quizá lo que ha marcado la transcendencia de esta Sentencia está en que resuelve una cuestión prejudicial, la C-70/17, formulada por el Tribunal Supremo (trascendencia por el órgano que eleva la cuestión, el órgano jurisdiccional superior en España según el artículo 123 CE), la primera de la que se tiene constancia, en que dicha cuestión está relacionada con la posibilidad de integración de la cláusula si se declara abusiva por estar incluida en una cláusula con otros supuestos, y especialmente, porque se plantea si lo más importante para el consumidor es que continúe la ejecución hipotecaria a pesar de que se declare la cláusula de vencimiento anticipado por incumplimiento del pago de una cuota de intereses y/o amortización (hasta dónde alcanza la protección del consumidor y si éste tiene capacidad de elección o no).

Hemos de destacar el contexto en que, especialmente la cuestión prejudicial C-70/17, se formula: precisamente tras la Sentencia del TJUE de 26 de febrero de 2017, asunto C-421/14, a modo de consulta inmediata de las consecuencias de la aplicación de esta última sentencia que, recordemos, obligaba al juez que no se había pronunciado sobre el carácter abusivo de una cláusula de vencimiento anticipado, a hacerlo de oficio en cualquier momento del procedimiento.

No obstante, la redacción de la sentencia del TJUE aquí comentada ha generado interpretaciones alarmistas que, de forma interesada o no, llegan incluso a hacer pensar a los ejecutados pendientes de la misma que su ejecución hipotecaria continuará, sustituyéndose la cláusula de vencimiento anticipado a un incumplimiento por otra, la actual de tres incumplimientos prevista en la norma ahora vigente (el artículo 693.2 LEC).

Las conclusiones del Abogado General son especialmente ilustrativas en este caso, tanto por su elevada calidad técnica como por su meridiana claridad; la no siempre afortunada redacción de la sentencia -redacción que, en cualquier caso, no impide la perfecta comprensión del sentido de la sentencia-, puede iluminarse si se efectúa una lectura comparativa con las conclusiones de aquél, sustancialmente aceptadas por el TJUE. Las conclusiones del Abogado General resultan en su redactado más claras y por ello merece la pena transcribirlas:

Los artículos 6, apartado 1, y 7, apartado 1, de la Directiva 93/13/CEE del Consejo, de 5 de abril de 1993, sobre las cláusulas abusivas en los contratos celebrados con consumidores, deben interpretarse en el sentido de que se oponen a un criterio jurisprudencial nacional según el cual, cuando un órgano jurisdiccional nacional ha apreciado el carácter abusivo de la cláusula relativa al vencimiento anticipado, el procedimiento de ejecución hipotecaria iniciado a raíz de la aplicación de dicha cláusula puede, no obstante, continuar mediante la aplicación supletoria de una disposición de Derecho nacional, como es el artículo 693, apartado 2, de la Ley 1/2000, de 7 de enero, de Enjuiciamiento Civil, en su versión aplicable a los litigios principales, en la medida en que este procedimiento pueda ser más favorable para los consumidores que la ejecución de una resolución condenatoria dictada en el marco de un procedimiento declarativo, salvo que el consumidor, tras haber sido debidamente informado por el juez nacional del carácter no vinculante de la cláusula, preste su consentimiento libre e informado y manifieste su intención de no hacer valer el carácter abusivo y no vinculante de tal cláusula.»

Las premisas sobre las que se fundamenta esta sentencia son las siguientes:

- primero, la consideración del consumidor como parte débil del contrato y que está en situación de inferioridad respecto del prestamista, tanto a nivel de negociación como de información (apartado 49 de la sentencia);

- segundo, que es el juez nacional quien debe velar, de oficio o a instancia de parte según los criterios del artículo 3.1 de la Directiva 93/13, sobre la apreciación del carácter abusivo de las cláusulas del contrato (apartado 50)

- y, tercero, la insistencia en la necesidad de inaplicación total de cláusula abusiva declarada nula como efecto disuasorio para que el prestamista nunca la vuelva a utilizar (apartado 54).

De esta manera, la declaración de abusividad de una cláusula que es condición general de un contrato, en este caso de préstamo o crédito con garantía hipotecaria, nunca puede perjudicar al consumidor, precisamente porque es la parte débil.

Por lo tanto, el principio básico desde el que debe leerse esta sentencia, en la línea, además, con la jurisprudencia del TJUE que tan bien explicó y enumeró el Abogado General en sus conclusiones, es que el juzgador debe siempre tener en cuenta lo mejor para el consumidor, que es la parte débil del contrato.

El juez que declara abusiva una cláusula del contrato está obligado, para garantizar el principio de eficacia de su declaración, a extraer todas las consecuencias que, según el Derecho nacional, se derivan de la declaración de abusividad para cerciorarse de que dicho consumidor no está vinculado por la citada cláusula (STJUE de 6 de octubre de 2009, asunto C-40/08, apartado 50). Y en el presente caso muchas de esas consecuencias escapan a la propia competencia de los dos órganos judiciales españoles que han planteado las cuestiones prejudiciales:

-ni el Tribunal Supremo puede pronunciarse sobre la continuación de un procedimiento de ejecución hipotecaria (porque no tiene competencia funcional sobre el conocimiento de dichos procedimientos, al no estar previsto recurso de casación desde la ejecución hipotecaria, aunque la normativa procesal, expresamente no lo prohíbe, artículo 455 y ss. LEC). En la práctica, ninguna Audiencia Provincial permite el recurso de casación ante el Tribunal Supremo, ni siquiera por infracción procesal.

– ni el juez ordinario que conoce de la ejecución hipotecaria, puede decidir sobre si la existencia de esa cláusula afecta a la subsistencia del contrato, cuestión reservada al procedimiento ordinario y ahora a los juzgados uniprovinciales (artículo 98.2 LOPJ). El apartado 43 de la Sentencia del TJUE de fecha 17 de julio de 2015, asunto C-169/14, conocida como “Sánchez Morcillo”, ya dejó claro que el examen que realiza el juez que conoce de la ejecución hipotecaria en España es “somero”, esto es, “superficial”, lo que tiene implicaciones tanto en la forma de enjuiciar dicha cláusula, como en si con dicho control superficial pueden derivase efectos de cosa juzgada material.

3 CUESTIONES FORMULADAS y CRITERIO ADOPTADO POR EL TJUE.

Las cuestiones formuladas son cinco, si bien cabe resumirlas, al tenor del fallo, en dos:

Primera.- Siendo la cláusula de vencimiento anticipado una cláusula con múltiples supuestos, si la declaración de nulidad de uno de esos supuestos afecta a la totalidad de la cláusula o es posible la declaración de nulidad de ese supuesto concreto, dejando el resto no afectado de nulidad, vigente. El supuesto contenido en la cláusula de vencimiento anticipado que resultaría nulo por abusivo es el vencimiento anticipado ante el incumplimiento de pago de una sola de las cuotas por amortización o intereses.

Esta cuestión ha sido resuelta de la siguiente manera: el impago de una sola cuota de intereses o amortización se declara abusivo, y nulo, por lo que debe expulsarse del contrato. Así lo considera el propio Tribunal Supremo (apartado 25) y también lo reconoce como tal el propio TJUE en el apartado 51 de esta sentencia analizada.

A modo de inciso, es interesante tener en cuenta que la Ley de Enjuiciamiento Civil vigente en el momento de firmarse los contratos contenía una disposición análoga a la contractual declarada nula: el artículo 693.2 LEC, que, antes de la reforma introducida por la Ley 1/2013, permitía el vencimiento anticipado convenido a un incumplimiento de pago; con la reforma se elevó a tres incumplimientos y ahora pasará por la tercera redacción de dicho artículo con la Ley 5/2019, que se pretenden aplicar con efecto retroactivo en la Disposición Final Quinta, punto 2. Una vez más el TJUE viene a considerar contraria a Derecho Europeo la normativa procesal hipotecaria española, en este caso la derogada, la cual se ha estado aplicando durante muchos años en perjuicio de los consumidores y beneficio de la banca.

Puesto que la cláusula de vencimiento anticipado tiene varios supuestos, se pregunta el Tribunal Supremo si cabe una “nulidad parcial” de la cláusula, quitando el supuesto nulo, y si el resto que no se considere abusivo puede seguir subsistiendo en la cláusula.

El TJUE declara que si ello fuera admitido se estaría modificando o integrando el contenido de la cláusula, considerada en su conjunto, circunstancia a la que se ha opuesto el TJUE en diversas sentencias (por todas, la STJUE de 14 de junio de 2012, asunto C-618/10, “Banesto/Calderón”, apartado 73), por lo que no cabe el mantenimiento parcial de la cláusula porque ello elimina el efecto disuasorio del artículo 7 de la Directiva 93/13 y, en su consecuencia, prohíbe la integración de la parte de la cláusula declarada abusiva (apartados 54 y 55), además de vulnerar el principio de eficacia de la protección del consumidor (artículos 6 y 7 de la Directiva 93/13).

En esta conclusión, la cláusula de vencimiento anticipado que contiene un supuesto declarado abusivo, como el de impago de una sola cuota de intereses o amortización, anula la total cláusula de vencimiento anticipado con todos los supuestos contenidos en ella y no puede ser moderada ni integrada por el juzgador ni dejando subsistente el resto ni integrando la parte abusiva con el contenido de alguna disposición legal.

Segunda.- Si un contrato de préstamo o crédito con garantía hipotecaria no pudiera subsistir sin la cláusula declarada abusiva, esto es, que el contrato debiera declararse nulo y dejado sin efecto, y se diera el supuesto o consecuencia de que el consumidor tiene que restituir lo recibido, si eso es más gravoso para el consumidor que mantener el contrato, entonces el TJUE y en ese único caso, permite que el juez pueda sustituir la cláusula abusiva sin la que el contrato no puede subsistir, por otra que permita su subsistencia.

En definitiva: un juez no puede sustituir una cláusula declarada nula por abusiva si el consumidor se verá perjudicado por dicha sustitución. El juez solamente puede hacerlo cuando la sustitución de la cláusula abusiva beneficia al consumidor, porque la aplicación de la nulidad de la cláusula provoca más perjuicios si el contrato debe ser resuelto (aptdo. 58) y el consumidor perfectamente informado de todas las consecuencias de esa sustitución, incluyendo la posibilidad de continuación de la ejecución hipotecaria, dé su conformidad.

Admitir lo contrario es ir contra ese efecto disuasorio porque en este caso el prestamista no se abstendría de celebrar contratos con cláusulas abusivas y aplicarlas si tiene la seguridad de que el juzgador le va a salvar la situación con la sustitución de la cláusula abusiva y especialmente si le salva el procedimiento de ejecución hipotecaria, que parece querer protegerse a toda costa para que continúe subsistiendo.

Esto, además de no poderse hacer por los órganos judiciales que han formulado las cuestiones prejudiciales por los motivos anteriormente señalados, implica por un lado varias cuestiones. Por ejemplo, ¿qué norma es la que utilizaría el juzgador para integrar el contrato? Porque caben muchas, no solo una:

1.- La actual o la futura redacción del artículo 693.2 LEC (que aun en caso de permitirse generaría discriminaciones entre supuestos iguales en virtud del momento en que el juzgador hiciera esa integración porque de la actual de tres incumplimientos podría pasar a la futura de doce o quince incumplimientos, según si el incumplimiento de pago se comete en la primera mitad de la duración del contrato o de la segunda mitad):

2.- O el artículo 1.124 del Código Civil, que inicialmente estaba pensado para los incumplimientos de contratos bilaterales, que abundante jurisprudencia del TS excluía para los contratos de préstamo y tras la Sentencia del Pleno del TS 432/2018, de 11 de julio, ahora sí es aplicable a los contratos de préstamo.

3.- O el artículo 1129 Cc, que permite la pérdida del plazo cuando el deudor incurra en insolvencia, aunque esta declaración está reservada a los juzgados de lo mercantil (artículo 86 ter LOPJ).

4.- O, por analogía, el artículo 1504 Cc., sobre venta a plazos de bienes inmuebles.

¿Qué norma “integradora” de la declarada abusiva, de esas posibles, podría aplicar el juzgador nacional en sustitución de la declarada abusiva para permitir la subsistencia del contrato? ¿Sabía el TJUE de la existencia de todas estas posibilidades o resulta que solamente se le informó del artículo 693.2 LEC como si fuera lo único posible?

La consecuencia de esta “integración” supondría, no solo contravenir la normativa y jurisprudencia comunitaria, sino contravenir la propia Constitución Española, vulnerando los principios de seguridad jurídica (art. 9.3), y los derechos fundamentales a la igualdad en la aplicación de la norma (art. 14) y tutela judicial efectiva en sus vertientes a un proceso con todas las garantías, a una resolución motivada e incluso, por las salvedades competenciales señaladas, al juez predeterminado por la Ley.

En definitiva: la “integración” supone abrir una catástrofe constitucional que extenderá el caos al Tribunal Constitucional, cuando éste parece que se ha centrado sobre la aplicación de los deberes del juzgador en la aplicación de la norma comunitaria relativa a los consumidores con la reciente Sentencia 31/2019, de 28 de febrero. Un retroceso en dos semanas.

4 LO MÁS IMPORTANTE DE LA SENTENCIA: EL PRONUNCIAMIENTO SOBRE EL CARÁCTER ABUSIVO DE LA CLÁUSULA DE VENCIMIENTO ANTICIPADO POR INCUMPLIMIENTO EN EL PAGO DE UNA CUOTA DE INTERESES O AMORTIZACIÓN SOBRE EL RESTO DE LA CLÁUSULA Y SOBRE EL CONTRATO.

Ha de partirse de que la cláusula ha sido reconocida como nula tanto por el Tribunal Supremo como por el TJUE. Por lo tanto esa cláusula no se puede aplicar (ya lo reconoció la Sentencia del Pleno del Tribunal Supremo 705/2015, de 23 de diciembre, en FJ Quinto, apartado e) cuando manifiesta que “Y en cualquier caso, parece evidente que una cláusula de vencimiento anticipado que permite la resolución con el incumplimiento de un solo plazo, incluso parcial y respecto de una obligación accesoria, debe ser reputada como abusiva, dado que no se vincula a parámetros cuantitativa o temporalmente graves.”).

Partiendo de que la nulidad de ese supuesto de la cláusula hace nula toda la cláusula de vencimiento anticipado, incluso sobre supuestos que no tienen que ver con impagos de cuotas, aplicando la doctrina del “blue pencil test”, la cuestión es si el contrato puede subsistir sin la cláusula de vencimiento anticipado, especialmente la que permite al prestamista resolver el contrato a un incumplimiento.

De entrada, hemos de ver si la cláusula de vencimiento anticipado por impago es una cláusula esencial en este tipo de contratos. Y NO LO ES, por cuanto el contrato puede subsistir sin ella. En caso de incumplimiento el prestamista puede exigir el cumplimiento o la resolución por otras vías legales que no hace falta que figuren en el contrato.

No debemos confundir, como parece que se hace, entre:

– la necesidad de la cláusula de vencimiento anticipado por incumplimiento en el pago de cuotas para la existencia del contrato, porque desde el punto de vista estrictamente jurídico, aquélla es posible (apartado 116 de la Conclusiones del Abogado General).

– con la necesidad de la cláusula de vencimiento anticipado por incumplimiento de pago de cuotas para la subsistencia del procedimiento de ejecución hipotecaria. En el caso del procedimiento de ejecución hipotecaria, la existencia de una cláusula pactada de vencimiento anticipado por impago de cuotas sí que es esencial porque sin dicha cláusula inscrita en el Registro de la Propiedad, tal como dispone el artículo 693.2 LEC, no cabe ejecución hipotecaria, por lo que su subsistencia no es posible, con lo que dicho procedimiento debe declararse nulo, archivarlo y remitirlo a la vía ordinaria.

La Sentencia del TJUE siempre se ha referido a la subsistencia del contrato, no a la del procedimiento de ejecución hipotecaria.

Y lo que tampoco puede confundirse es qué es más beneficioso para el consumidor, si la ejecución hipotecaria o la ejecución ordinaria, referida ésta, a la ejecución derivada de un procedimiento declarativo ordinario que es lo que el Abogado General en sus Conclusiones ha hablado claramente en toda su exposición.

El TJUE aquí incurre en la sentencia una contradicción con su propia doctrina en el apartado 61, porque cuando se refiere a la anulación del contrato que puede incidir en los cauces procesales de Derecho nacional con arreglo a los cuales el prestamista puede reclamar judicialmente el pago de la totalidad del préstamo, no existe diferencia entre un supuesto u otro, porque la capacidad de liberar el bien de la ejecución con el pago de lo debido, esto es, la enervación, está presente tanto en el procedimiento de ejecución hipotecaria (artículo 693.3 LEC), como en la ejecución ordinaria (artículo 670.7º LEC cuando dispone que “7. En cualquier momento anterior a la aprobación del remate o de la adjudicación al ejecutante, podrá el ejecutado liberar sus bienes pagando íntegramente lo que se deba al ejecutante por principal, intereses y costas. En este supuesto, el Secretario judicial acordará mediante decreto la suspensión de la subasta o dejar sin efecto la misma, y lo comunicará inmediatamente en ambos casos al Portal de Subastas”).

Por lo tanto, el apartado 61 de la Sentencia se refiere a unas supuestas ventajas en la ejecución hipotecaria que no son distintas de la ejecución “ordinaria”, conclusión del TJUE que se debe bien a un error en la información suministrada, o un error en la expresión, pero quedando claro del total texto que la finalidad de la sustitución de la cláusula de vencimiento anticipado por impago de una cuota no es salvar la ejecución hipotecaria, sino la subsistencia del contrato cuando su nulidad (que debe declarase en otro procedimiento) puede resultar más perjudicial para el consumidor.

Y el juzgador nacional sabe perfectamente distinguir entre supervivencia del contrato cuando la nulidad puede perjudicar al consumidor (apartado 63) y la supervivencia del procedimiento de ejecución hipotecaria. Salvar dicho procedimiento realmente beneficiaría al prestamista, y haría inútil el efecto disuasorio y el principio de eficacia que el TJUE destaca en esta Sentencia.

En cualquier caso, excede de la competencia el juzgador que conoce de una ejecución hipotecaria declarar la nulidad del contrato por la existencia de una cláusula declarada nula por abusiva.

Y no habrá juzgador, que en base al principio “iura novit curia”, tenga la menor duda ni la tentación en sustituir una cláusula de vencimiento anticipado por impago a un incumplimiento por la que contiene la actual redacción del artículo 693.2 LEC simplemente por salvar el procedimiento de ejecución hipotecaria.

A tal efecto cabe recordar que la Sentencia del TJUE en cualquier caso, supedita dicha posibilidad de sustitución de la cláusula viciada de nulidad por otra contenida en una norma legal a la voluntad del consumidor sobre si quiere que se le aplique o no la cláusula declarada nula por abusiva (entre otras muchas Sentencias del TJUE, cabe recordar la muy importante de fecha 4 de junio de 2009, asunto C-243/08, en su apartado 35).

La función del juzgador entonces pasa por informar correctamente al consumidor de los efectos de cada supuesto (un paralelismo paradójico con la “oferta vinculante” de la negociación del propio contrato, pero con efectos procesales) para que dicho consumidor decida en todo caso con libertad qué supuesto quiere que se le aplique, tal como dejó bien claro en sus Conclusiones sobre estas cuestiones prejudiciales el Abogado General SR. Maciej Szpunar presentadas el 13 de septiembre de 2018 en su apartado 136.

Y quienes suscriben dudan que un consumidor ejecutado en un procedimiento de ejecución hipotecaria al que se ha opuesto, donde se ha resuelto el contrato por el prestamista e iniciado la citada ejecución en base a una cláusula de vencimiento anticipado a un incumplimiento, quiera que se continúe la ejecución.

Quedan pendientes tres cuestiones prejudiciales que esperemos den lugar a sentencia más afortunada en su redacción y que corrija las posibles dudas que la que es objeto de análisis; son las correspondientes a las cuestiones prejudiciales sobre los asuntos C-92/16 -Jdo. 1ª Inst. n.º 1 de Fuenlabrada-, C-167/16 -Jdo. 1ª Inst. n.º 2 de Santander- y C-486/16 – Jdo. 1ª Instancia 6 de Alicante.

Pero lo que no cabe duda es que la ejecución hipotecaria, cuando se ha considerado el vencimiento anticipado del contrato por un incumplimiento de la obligación de pago, ni puede permitir la subsistencia del resto de la cláusula, ni puede sustituirse por la nueva redacción del artículo 693.2 LEC, para que continúe la ejecución, PUESTO QUE EL CONTRATO PUEDE SUBSISTIR SIN DICHA CLÁUSULA.

Y LO QUE NO PUEDE SUBSISTIR ES LA EJECUCIÓN HIPOTECARIA DESPACHADA, y por lo tanto ésta debe declararse nula y archivarse, remitiendo al acreedor a la reclamación por vía ordinaria ante el juzgado que corresponda, con más garantías para ambas partes y cuando obtenga una sentencia favorable, pueda ejecutarla por la vía ordinaria, que tiene los mismos efectos y “beneficios” que la ejecución hipotecaria.

5 DEFECTOS PROCESALES QUE HA PUESTO DE MANIFIESTO ESTA SENTENCIA Y OTROS PRONUNCIAMIENTOS DE INTERÉS QUE PLANTEA LA SENTENCIA.

No podemos dejar de señalar circunstancias que la presente sentencia ha destapado como defectos u omisiones procesales que para un futuro sería conveniente corregir:

1)De entrada, la ausencia en el propio reglamento de procedimiento del TJUE en cuanto a las sentencias recaídas en cuestiones prejudiciales, de mecanismos aclaratorios de la sentencia ante conceptos dudosos, como existen en la normativa nacional en el artículo 267, puntos 3 a 5 de la LOPJ y 214 y 215 LEC. Quizá pudiera acudirse, por analogía, al mecanismo previsto en el artículo 102 del citado Reglamento de Procedimiento, pero eso debería ser utilizado por los órganos judiciales que plantearon las cuestiones prejudiciales.

2) La falta de un recurso de casación expreso ante el Tribunal Supremo, derivado de una ejecución hipotecaria, a los efectos de que no se formulen cuestiones prejudiciales por quien no tiene competencia como la segunda cuestión presentada por el Tribunal Supremo en este caso. Una reforma de la LEC facilitaría una homogeneización de la interpretación de las ejecuciones hipotecarias en España, atomizadas ahora a los criterios de cada sección de cada Audiencia Provincial, lo que evitaría una fragmentación de interpretaciones que afectan a la seguridad jurídica y a la igualdad en la aplicación del derecho de todos los ciudadanos cuando actúan como consumidores.

3) La necesidad de existencia de mecanismos homogéneos y eficaces para determinar quién tiene que realizar el control de oficio previo a admitir el despacho de la ejecución, exigiendo toda la información probatoria a la parte ejecutante, y dando lugar, en caso de verificar la existencia de una cláusula abusiva, a una información cumplida al consumidor demandado de las consecuencias de la aplicación o no de esa cláusula, de la afectación o no de la misma a la continuación del procedimiento de ejecución hipotecaria y de las ventajas de continuar dicho procedimiento o acudir a la vía ordinaria. El consumidor, como parte débil no solo ha de ser bien informado en la confección del contrato, sino también en el inicio del procedimiento.

4) El establecimiento por transposición del fallo de la Sentencia de 14 de marzo de 2013, asunto C.415/11, conocida como “Aziz”, de mecanismos para que desde un procedimiento de reclamación ordinario interpuesto por el propio consumidor, se puedan adoptar medidas cautelares que suspendan la ejecución hipotecaria, y que hasta la fecha no existen.

5) Que se controle por el juzgador, a los efectos de la legitimación activa y con carácter previo a la admisión de cualquier demanda ejecutiva, qué ha pasado con el contrato desde su celebración, cuando han existido ventas o cesiones de dichos contratos, titulizaciones, o absorciones del prestamista originario, de las que el consumidor que va a ser objeto de la ejecución no ha tenido ocasión de ser informado.

6) El especial cuidado con las aplicaciones normativas imperativas con carácter retroactivo a contratos celebrados con anterioridad a la norma donde se introducen, como se pretende con el artículo 24 vía Disposición Final Tercera de la Ley 5/2019, que el propio TJUE ya ha resuelto en sentencia como la de fecha 21 de enero de 2015, asuntos acumulados C‑482/13, C‑484/13, C‑485/13 y C‑487/13, en su apartado 37 o el Auto de 11 de junio de 2015, asunto C-602/13, aparado 43, considerando el momento de la celebración del contrato.

7) Qué pasará con las ejecuciones que se han concluido sin el análisis de oficio por el juzgador, que la Sentencia el Tribunal Constitucional 31/2019, de 28 de febrero, considera vulneradora del derecho fundamental a la tutela judicial efectiva, como vulneradora lo es también de la jurisprudencia comunitaria, especialmente de la Sentencia del TJUE de 28 de julio de 2016, asunto C-168/15, que deberían ser revisados de forma ágil, de manera que los ejecutados puedan recuperar su vivienda o sean indemnizados, tal como describe muy bien el apartado 43 de la Sentencia del TJUE de 17 de julio de 2014, asunto C-169/14.

8) Y finalmente, unos mecanismos de acceso más fáciles al Tribunal Constitucional en el recurso de amparo, y que resuelva con mayor celeridad, puesto que ahora la comparativa de la dinámica procesal y resolutoria con el TJUE deja en evidencia a aquél, por lo que nos encontramos con una vulneración del derecho a la tutela judicial efectiva del artículo 24 CE que si se plantea por vía del artículo 47 de la Carta de Derechos Fundamentales de la Unión Europea, será mucho más rápida y clarificadora.

Son también de gran interés práctico las consideraciones de la sentencia sobre la posibilidad de acumulación de cuestiones prejudiciales, y se encarece a jueces y abogados que no olviden las facilidades que concede la sentencia para la acumulación de cuestiones prejudiciales como vía para reorientar el análisis y la decisión del TJUE respecto de cualquier tema (apartados 42 a 47).

Y también resulta de interés la adopción de soluciones prácticas de Derecho nacional de un estado miembro para la resolución de cuestiones prejudiciales que afectan a todos. Se le ha citado con el término derivado de la práctica judicial alemana “blue pencil test”, que el Abogado General explica en los apartados 63 y ss. de sus conclusiones y la Sentencia en los apartados 53 a 55 y que no significa otra cosa que admitir la solución de una reducción/modificación conservadora de la validez supondría que quien utiliza las cláusulas podría, sin exponerse a ningún riesgo, redactar cláusulas abusivas sabiendo que la jurisprudencia las modificaría a un nivel admisible. En otras palabras, tal reducción o modificación conservadora de la validez no tiene efecto disuasorio, por lo que no puede admitirse. Esto supone que el TJUE aprovecha lo útil de las normativas y jurisprudencias nacionales en esa labor unificadora. Quizá el derecho o la jurisprudencia española pueda contribuir en el futuro para toda Europa con alguna solución útil como ésta.

Esta solución indirectamente está orientando el criterio del TJUE sobre la resolución de futuras cuestiones prejudiciales, como las relativas a la cláusula de comisiones o la cláusula de gastos, ambas cláusulas, como la de vencimiento anticipado, compuestas de varios supuestos.

Y como colofón, resulta que el propio TJUE se contradice en su interpretación de la normativa comunitaria con la Sentencia de 7 de agosto de 2018, cuestiones C‑96/16 y C‑94/17, que ante el planteamiento de dos cuestiones prejudiciales, una del Tribunal Supremo y otra de un juzgado ordinario que conoce de la ejecución, relativas a la interpretación de la cláusula de intereses de demora, en el apartado 78 opta por la interpretación del TS: cuando dice que “En el presente caso, sin perjuicio de las comprobaciones que han de llevar a cabo los órganos jurisdiccionales remitentes, de los autos de remisión resulta que la solución por la que se inclina la jurisprudencia del Tribunal Supremo cuestionada en los litigios principales implica que el juez nacional, que ha constatado el carácter abusivo de la cláusula de un contrato de préstamo que establece el tipo de interés de demora, deje pura y simplemente sin aplicar tal cláusula o el incremento que los intereses de demora representan en relación con los intereses remuneratorios, sin poder sustituir la cláusula abusiva por disposiciones legales supletorias ni modificar la cláusula en cuestión, y mantenga al mismo tiempo la validez de las restantes cláusulas del contrato, en particular de la cláusula relativa a los intereses remuneratorios.

Dionisio Moreno Trigo – Verónica del Carpio Fiestas

PRIMERO.- MUY IMPORTANTE ADVERTENCIA PARA LOS CONSUMIDORES: ASESÓRENSE ANTES DE HACER NADA.

Voy a empezar dirigiéndome a no expertos en Derecho y que estén, o crean estar, afectados por cláusula suelo. Muy claro: ni se les ocurra pedir al banco que les devuelva lo de la cláusula suelo por la extraña vía extrajudicial que ha creado el Gobierno ahora sin disponer, ANTES de pedir o hacer nada, de asesoramiento concreto de las asociaciones de consumidores, Colegios de Abogados o de un abogado de su confianza.

Y es que, a diferencia de lo que sucedía con anterioridad a que se aprobara por el Gobierno el Real Decreto-ley 1/2017, enlace al BOE aquí, ahora la mera petición al banco tiene consecuencias para el consumidor para cualquier petición presentada desde 21 de enero de 2017. La petición presentada a partir de 21 de enero de 2017 tiene consecuencias para el consumidor y no para el banco, aunque el consumidor no lo sepa y no esté asesorado.

Según el real decreto-ley nadie va a supervisar si lo que ofrezca y presente al consumidor el banco a la firma para cerrar un acuerdo -caso de que se lo presente, que puede dale la callada por respuesta-, será correcto o no. No va a tener consecuencia alguna para el banco si de nuevo hace firmar lo que no es. Y el banco estará obligado a informar, dicen, a los consumidores concretos que tengan cláusula suelo, en las oficinas abiertas al público y en sus páginas webs, y a organizar un sistema ágil de resolución de reclamaciones, pero no sucede nada si no lo hace. Es importante resaltar que el real decreto-ley carece totalmente de sistema sancionador para los bancos y de cualquier mecanismo que controle si el mecanismo de devolución da lugar a que el banco pague al consumidor concreto lo que debe.

Remito a mi post anterior, enlace aquí, en el que explico qué significan la sentencia del Tribunal de Justicia de la Unión Europea de 22 de diciembre de 2016 y la jurisprudencia del Tribunal Supremo y qué esta exactamente en discusión. Es importante comprender en qué punto estamos y tener claro qué ha hecho el Gobierno antes, que no ha sido apoyar al consumidor. Y nadie se equivoque: el TJUE no ha declarado nulas las cláusulas suelo. Lo que ha dicho el TJUE, y simplifico, es que en caso de que la cláusula suelo sea nula -es decir, que puede no serlo- el banco debe devolver lo cobrado de más desde el inicio del contrato, con intereses, y no desde ninguna fecha posterior como esa de 2013 que había dicho el Tribunal Supremo español. Tenga presente siempre el consumidor que el Gobierno pidió al TJUE que no se devolvieran las cantidades desde el inicio, sino solo desde 2013.

SEGUNDO.- LO QUE OPINAN LAS ASOCIACIONES DE CONSUMIDORES.

Tengan los consumidores muy en cuenta ANTES de someterse a este anómalo mecanismo extrajudicial que las asociaciones de consumidores OCU, CEACCU, UCA-UCE, FACUA, ADICAE consideran que este real decreto-ley es puro humo, un regalo del Gobierno a la banca, trampa para usuarios, y que el mecanismo que establece una pantomima que deja al consumidor en manos de los bancos, enlace aquí, aquí, aquí, aquí, aquí, aquí. Comparto ese criterio. Recuerde que las asociaciones de consumidores son entidades previstas en la Constitución en su artículo 51 y a las que la normativa de Consumo les confiere la defensa de los consumidores como entidades sin ánimo de lucro.

Y recuerde que las asociaciones insisten en que el consumidor no debe tomar ninguna decisión precipitada.

En estos enlaces figuran los análisis de CEACCU con los principales puntos negros del real decreto-ley: enlace aquí, aquí, que suscribo plenamente.

TERCERO.- RESUMEN GENERAL DE LO QUE SE HA APROBADO POR EL GOBIERNO.

No hay que dejarse confundir por la propaganda. El Gobierno no ha creado ningún sistema extrajudicial de solución de conflictos ni ninguna supervisión

- ni para casos en los que ya se solicitó el pago por el consumidor

- ni para casos en los que aún no se había solicitado.

Lo que se ha creado es un sistema extrajudicial anómalo y sin precedentes que ha aprobado el Gobierno sin tramitación prelegislativa alguna, y por tanto sin informe oficial de nadie, y sin intervención de las Cortes, y por tanto sin luz y sin taquígrafos, y con consecuencias judiciales.

Resumo:

- Es un mecanismo extrajudicial al que tiene que someterse expresamente el consumidor que lo desee, si quiere, y si no quiere no.

- No es automático desde ningún punto de vista y requiere actuación expresa del consumidor.

- No abarca más que a personas físicas consumidores, es decir, que ni siquiera desde este falsa apariencia de protección el Gobierno quiere dar solución ni a personas físicas no consumidores -el autónomo que compró un local para usarlo como sede de su negocio- ni a PYMES. El artículo 2.1 del RDL 1/2017 remite a Real Decreto Legislativo 1/2007, de 16 de noviembre, por el que se aprueba el texto refundido de la Ley General para la Defensa de los Consumidores y Usuarios, que define consumidor en su artículo 3:

«Artículo 3. Concepto general de consumidor y de usuario.

A efectos de esta norma y sin perjuicio de lo dispuesto expresamente en sus libros tercero y cuarto, son consumidores o usuarios las personas físicas que actúen con un propósito ajeno a su actividad comercial, empresarial, oficio o profesión.

Son también consumidores a efectos de esta norma las personas jurídicas y las entidades sin personalidad jurídica que actúen sin ánimo de lucro en un ámbito ajeno a una actividad comercial o empresarial.» - Para someterse a ese mecanismo extrajudicial no valen las reclamaciones anteriores que haya podido dirigir el consumidor a su banco en similar sentido. El consumidor debe someterse de forma deliberada y consciente al mecanismo, si quiere que se le aplique, al establecer el real decreto-ley importantes restricciones de derechos para el consumidor. Es evidente que esas restricciones para cualquiera, y no digamos para un consumidor, no pueden provenir más que de una decisión informada, voluntaria e inequívoca de someterse a ellas. Una norma que dice de sí misma que es excepcional y de carácter temporal («previsión especial y coyuntural«, dice el Preámbulo) tiene que interpretarse conforme al artículo 4.2 del Código Civil, es decir sin posibilidad de analogía ni aplicación a momentos distintos. No olvidemos además que se publica el real decreto-ley un sábado con vigencia del mismo día, cercenando incluso la posibilidad efectiva de asesoramiento al consumidor para las peticiones de los primeros días.

- El consumidor queda sometido a ese mecanismo extrajudicial por petición efectuada desde 21 de enero de 2017 pero, atención, siempre que sea con intención de someterse a ese mecanismo. Es decir, que 1) es perfectamente posible seguir presentado demandas directamente sin someterse a ese mecanismo, y soslayándolo, aunque con el sistema de costas que prevé este real decreto-ley y 2) también es perfectamente posible seguir efectuando reclamaciones extrajudiciales que no den lugar a la entrada en el mecanismo extrajudicial, sino que sean como las de siempre, reclamaciones como las que dirigiríamos a cualquiera que nos debiera dinero, aunque con el sistema de costas que prevé este real decreto-ley. Tratándose de una norma excepcional que además reiteradas veces hace mención a la voluntariedad para el consumidor, y que además cercena temporalmente su tutela judicial efectiva, no habrá vinculación al mecanismo sin sometimiento expreso.

- Si el consumidor entra voluntariamente en el mecanismo extrajudicial, fiado en la buena fe del Gobierno, la banca puede hacer algo para devolverle el dinero o no hacerlo, y da igual que haga o no haga, o que lo haga mal, porque todo depende de que el banco haga algo, si quiere.

- Y si el consumidor entra en el mecanismo extrajudicial, no solo no podrá demandar durante unos meses, sino que el sistema de costas procesales que rige para todo, incluyendo para el banco cuando reclama al consumidor, no se aplicará en este caso, en beneficio del banco.

En definitiva el Gobierno le da al banco una moratoria de tres o cuatro meses -según lo computemos-, sin consecuencias para el banco si no hace nada o lo hace mal o abusa de nuevo, pero con consecuencias para el consumidor. Y la banca, en contra de lo que dice la propaganda, y el propio real decreto-ley, no está obligada a nada.

CUARTO.- PROPAGANDA, MORATORIA DE PAGO PARA EL BANCO, SUSPENSIÓN DEL DERECHO CONSTITUCIONAL A LA TUTELA JUDICIAL EFECTIVA PARA EL CONSUMIDOR Y CONSECUENCIAS EN COSTAS PROCESALES

La terminología del real decreto-ley es solo explicable en quien quiere inducir a error sobre la seriedad de lo que encubre. Sorprende que se llame «reclamación previa», como el artículo 3 del real decreto-ley, a una comunicación al banco pidiéndole que pague. Esa terminología es la que ese usa en algo tan formal como cuando se reclama contra la Administración Pública, conforme al Derecho Administrativo; y aquí hay un banco, un particular, no el Estado, y además en ninguna parte hace falta reclamar que se cumpla una sentencia, que de eso de lo que estamos hablando, no lo olvidemos. El Gobierno innovando, no en beneficio del consumidor, precisamente.

Esa «reclamación previa» la puede el consumidor presentar ya desde el dia 21 de enero de 2017, pero el banco aún no tiene organizado ese «procedimiento ágil» para pagar, se le da un mes para organizarlo y no pasa nada si no lo organiza, o no parece que pase. Y es tan confusa la redacción parcheada del real decreto-ley que en una parte dice que si el consumidor presenta esa «reclamación previa» durante tres meses no podrá ir al juzgado a reclamar si no le contestan (artículo 3), y en otro apartado que no se sabe si tiene una errata parece que dice que serán cuatro meses (Disposición Adicional Primera, 3); es decir, que el consumidor se queda sin poder ir al juzgado tres o cuatro meses solo con mandar una comunicación de reclamación previa a su banco, sin que el banco resulte obligado a nada.

Veamos lo que dice el artículo 6.3:

«Las partes no podrán ejercitar entre sí ninguna acción judicial o extrajudicial en relación con el objeto de la reclamación previa durante el tiempo en que esta se sustancie.

Si se interpusiera demanda con anterioridad a la finalización del procedimiento y con el mismo objeto que la reclamación de este artículo, cuando se tenga constancia, se producirá la suspensión del proceso hasta que se resuelva la reclamación previa.«

Esa redacción también suena familiar al oído jurídico; en este real decreto-ley de parches y contradicciones se ha ido espigando aquí y allá. Esta vez esta expresión procede de un ámbito muy distinto: la mediación. Veamos el artículo 10 de Ley 5/2012, de 6 de julio, de mediación en asuntos civiles y mercantiles. Dispone lo siguiente:

«Durante el tiempo en que se desarrolle la mediación las partes no podrán ejercitar contra las otras partes ninguna acción judicial o extrajudicial en relación con su objeto, con excepción de la solicitud de las medidas cautelares u otras medidas urgentes imprescindibles para evitar la pérdida irreversible de bienes y derechos«

Comparemos ambos artículos. La mediación es ámbito incomparablemente más serio que este extraño mecanismo extrajudicial que se ha inventado el Gobierno; aunque tampoco se garantiza resultado y no tiene mucho sentido cuando no hay nada que mediar ni negociar sino solo que calcular con una simple hoja excel lo que se adeuda, sí se informa a las partes de qué es antes de someterse a ello, interviene un mediador con ánimo de ayudar a solucionar y las partes tienen un deber recíproco de lealtad y buena fe, y nada eso existe en el novísimo engendro jurídico del real decreto-ley. Y en la mucho más seria mediación no solo no se prohíbe abandonar el proceso de mediación sino que incluso cuando está el procedimiento en marcha es posible solicitar medidas judiciales urgentes. Pero entrando este mecanismo extrajudicial rarísimo el consumidor, parte débil y a la que no se informa, y que si está en esta situación es porque el banco ya ha abusado, tiene prohibido irse al juzgado hasta que no pasen tres o cuatro meses.

Resumiendo: se ha suspendido temporalmente por real decreto-ley la tutela judicial efectiva y encima para consumidores desinformados. Algo sin precedentes.

Por primera vez en nuestra historia democrática se plantea que la parte fuerte del contrato, el banco, tenga una moratoria en el pago, y la débil una imposibilidad temporal de reclamar. Cualquier deudor tiene que cumplir las sentencias civiles en el plazo del artículo 548 de la Ley de Enjuiciamiento Civil o sea, 20 días, si es que para cumplir sentencias del Tribunal de Justicia de la Unión Europea, como es el caso, podemos coger ese plazo por analogía. Recordemos que aquí no hay nada que negociar: si la cláusula es nula -mucho cuidado, recuérdese que puede que no lo sea, porque es desinformación decir que el TJUE haya declarado nulas las cláusulas suelo-, hay solo unas cosas que hacer, y se llaman «pagar» y «pagar todo» y «pagar ya», como con cualquier deuda. Le vuelvo a remitir a mi post anterior.

Y sin embargo aquí en el real decreto-ley concede el Gobierno moratoria legal de hasta cuatro meses, una moratoria que nadie le concedería al consumidor si fuera el deudor.

Y todavía tenemos que aguantar que digan, al parecer en serio, que es complicado para los bancos el cálculo y el pago, como si no hubieran comunicado más que de sobra a las entidades de control bancario el importe que adeudan y no tuvieran obligación legal de provisionar, y como si pagar no fuera dar a un botón, y como si a cualquier deudor que de verdad tuviera dificultades para hacer los cálculos- la banca no los tiene- se le concediera algún plazo más para cumplir una sentencia que los 20 días que marca la ley. Que cada cual valore qué opina de si puede fiarse o no de su banco a efectos de que le pague lo que le debe, si el Gobierno se hace eco de las excusas de mal pagador de la banca como si fueran mínimamente creíbles.

Y no se olvide que ese mismo artículo 51 de la Constitución, que está dentro de los principios constitucionales rectores de la política social y económica, establece una obligación para los Poderes Públicos, Gobierno incluido, de garantizar la defensa de los consumidores y usuarios de proteger mediante procedimientos eficaces, los legítimos intereses económicos de estos. No hay que dejar que nos induzca a error: la relación consumidor-banca no es puramente privada, como se está diciendo por ahí hasta por ministros, ni los Poderes Públicos están al margen, porque nunca es puramente privada una relación sometida al Derecho del Consumo.

Ese artículo 51 de la Constitución impone al Gobierno proteger al consumidor, en sus legítimos intereses económicos, mediante procedimientos eficaces, y ese artículo 51 no ha sido mencionado siquiera en el real decreto-ley; el Gobierno sabrá por qué, y sabrá también, supongo, por qué el banco puede hacer caso omiso de la petición del consumidor, sin que le pase nada. El único mecanismo que se le ha ocurrido al Gobierno para conseguir un procedimiento ágil es cercenar por primera vez en nuestra historia democrática el acceso a la jurisdicción, y en contra del consumidor, y cambiar el régimen de costas que se impone y se seguirá imponendo a cualquier otra relación contractual, y que tendría que soportar el propio consumidor si fuera él el deudor, en vez de obligar al banco a pagar, por ejemplo, con mecanismos tan sencillos como los que, pacíficamente se vienen aplicando para las compañías de seguros desde hace muchos años, el 20% de interés que establece el artículo 20 de la Ley de Contrato de Seguro, o establecer mecanismos privilegiados de cobro como tienen los bancos desde siempre. No por casualidad es tan detallado el real decreto-ley en materia de costas procesales.

Varias veces se ha modificado por este real decreto-ley la Ley de Enjuiciamiento Civil en beneficio de la banca. Es desconcertante, si no inconstitucional, que se modifique la Ley de Enjuiciamiento Civil por real decreto-ley cuando afecta a la tutela judicial efectiva. La banca tiene unos privilegios como acreedor que el consumidor no tiene ahora que es acreedor, y tiene la banca además unos privilegios como deudor que no tendría ni tiene el consumidor cuando es el deudor. Unos privilegios que no tiene ni siquiera una ONG que adeudara dinero.

El caso concreto de las costas procesales es tan grave y sin precedentes que merece apartado propio,

QUINTO.- EL INAUDITO, INCONSTITUCIONAL Y CONTRARIO A LA DIRECTIVA 93/13 CASO CONCRETO DE LAS COSTAS PROCESALES.

Hay que dejar bien claro que JAMÁS se puede cercenar el acceso a la jurisdicción a un consumidor, ni imponerle directa o indirectamente un mecanismo extrajudicial, y no digamos ya un mecanismo sin ningún tipo de garantías. Es un DERECHO CONSTITUCIONAL que tiene el consumidor.

¿Y qué voluntariedad real hay en un mecanismo extrajudicial que se dice repetidamente que es voluntario para el consumidor pero que si no lo sigue se modifica el sistema de costas procesales que está vigente para absolutamente todos los demás casos de deudas, incluyendo para las propias deudas del consumidor? ¿Desde cuándo puede un consumidor ser obligado a no demandar o se le puede imponer un sistema extrajudicial?

Hasta el arbitraje de consumo es absolutamente voluntario y no se deriva consecuencia alguna si el consumidor decide ir directamente a la vía judicial, porque es una ELECCIÓN del consumidor. ¿Se es consciente de que se ha establecido un sistema para el consumidor que es PEOR que el arbitraje del consumo, y que no tiene garantía alguna y que encima afecta a la tutela judicial efectiva?

- Se está imponiendo al consumidor que acuda a un mecanismo extrajudicial que no tiene control alguno ni ningún tipo de garantía

- y que encima le impide demandar temporalmente sin consecuencia alguna para el banco

- y que tanto si lo sigue como si no lo sigue le perjudica

- y eso, en perjuicio del consumidor, como excepción concreta a cualquier otro tipo de casos de nuestro Derecho en materia de contratos, incluyendo a aquellos casos en los que el demandante es el banco.

No tengo palabras para expresar mi rechazo.

Esto no solo es no cumplir con la obligación programática del artículo 51 de la Constitución sino ir directamente en contra, y del artículo 24 de la Constitución, así como de la Directiva 93/13.

¿Quiere el Gobierno que esto vuelva a llegar al Tribunal de Justicia de la Unión Europea, en un interminable bucle jurídico?

Veamos el intolerable artículo 4 del real decreto-ley, que pretende modificar el sistema que se aplica para absolutamente todos los demás casos, incluyendo cuando el banco es el acreedor. Obsérvese el detalle y la extensión de este precepto y téngase en cuenta que mientras que el real decreto-ley NO dice al banco cómo debe hacer las cosas más que a grandes rasgos, y sin consecuencias si no lo hace, aquí se modifica la Ley de Enjuiciamiento Civil en todo detalle y con efectos inmediatos contra el consumidor.

«Artículo 4. Costas procesales.

1. Solamente si el consumidor rechazase el cálculo de la cantidad a devolver o declinase, por cualquier motivo, la devolución del efectivo e interpusiera posteriormente demanda judicial en la que obtuviese una sentencia más favorable que la oferta recibida de dicha entidad, se impondrá la condena en costas a esta.

2. Si el consumidor interpusiere una demanda frente a una entidad de crédito sin haber acudido al procedimiento extrajudicial del artículo 3, regirán las siguientes reglas:

a) En caso de allanamiento de la entidad de crédito antes de la contestación a la demanda, se considerará que no concurre mala fe procesal, a efectos de lo previsto en el artículo 395.1 segundo párrafo, de la Ley 1/2000, de 7 de enero, de Enjuiciamiento Civil.

b) En el caso de allanamiento parcial de la entidad de crédito antes de la contestación a la demanda, siempre que consigne la cantidad a cuyo abono se comprometa, solo se le podrá imponer la condena en costas si el consumidor obtuviera una sentencia cuyo resultado económico fuera más favorable que la cantidad consignada.

3. En lo no previsto en este precepto, se estará a lo dispuesto en la Ley 1/2000, de 7 de enero, de Enjuiciamiento Civil.«

Veamos lo que dice el artículo 395 de la Ley de Enjuiciamiento Civil, aplicable a absolutamente todos los demás casos, incluyendo a los demás casos en los que el deudor es el consumidor frente al banco:

«Artículo 395. Condena en costas en caso de allanamiento.

1. Si el demandado se allanare a la demanda antes de contestarla, no procederá la imposición de costas salvo que el tribunal, razonándolo debidamente, aprecie mala fe en el demandado.

Se entenderá que, en todo caso, existe mala fe, si antes de presentada la demanda se hubiese formulado al demandado requerimiento fehaciente y justificado de pago, o si se hubiera iniciado procedimiento de mediación o dirigido contra él solicitud de conciliación.

2. Si el allanamiento se produjere tras la contestación a la demanda, se aplicará el apartado 1 del artículo anterior.»

La regla general en procedimientos civiles, como este, es que quien pierde el pleito, paga las costas; el llamado principio del vencimiento, que puede ser matizado por otros factores. Si ha habido algún tipo de requerimiento fehaciente previo a la demanda o acto de concilación, el deudor que se allana a la demanda tiene que pagar las costas, porque le constaba la reclamación antes de demandar y ha dado lugar con su pasividad a gastos al demandante. ¿Y nos encontramos ahora con que la banca queda eximida de la obligación general, cuando ahora es ella la deudora, cuando si fuera el consumidor el deudor no sucedería, cuando es la propia banca la que ha colapsado los juzgados al no pagar nunca por las buenas en innumerables casos de cláusula suelo y de todo tipo de cláusulas nulas, preferentes y demás historias y ese es el pretexto? ¿Cuando lo único que se establece por el Gobierno es un no-procedimiento extrajudicial en el que el banco no está obligado a nada y sin garantía de ningún tipo?

Es muy fuerte.

Y se está partiendo, para empezar, de un dato fácticamente incierto: que las demandas se plantean solo por cláusula suelo. La práctica demuestra que es habitual presentar reclamaciones a la vez por más de una cláusula nula, y el propio real decreto-ley lo reconoce así cuando menciona que el «sistema» se podrá extender (inconstitucionalmente) a otros casos. Ahora mismo, sin ir más lejos, están las reclamaciones masivas por gastos de formalización de hipoteca, tras la sentencia 705/2015 de la Sala Primero del Tribunal Supremo. ¿Desde cuando hay condenas en costas parciales cuando el suplico de la demanda contiene varias pretensiones? ¿Tendrán los jueces que recurrir por analogía al sistema de estimación parcial de la demanda para poder imponer las costas a un banco que opone su inmensa fuerza pasiva al más débil con la complicidad del Gobierno?

Y obsérvese hasta qué punto es inaudito que el Gobierno pretende que INCLUSO si el banco ni siquiera ha organizado un mecanismo extrajudicial de pago, INCLUSO en ese caso, el banco no pague costas si se allana antes de contestar a la demanda. Todos esos bancos que YA han dicho que no piensan organizar ese sistema, INCLUSO esos, conforme a este artículo 3 del RDL pueden irse de rositas en los gastos procesales. Y eso, precisamente, se establece SIN LÍMITE DE TIEMPO, es decir, que no se dice que sea solo en los próximos meses.

¿Qué ha de hacer el consumidor? ¿Aguantarse y esperar que buenamente el banco pague cuando quiera, es decir, conformarse con el incumplimiento de una sentencia del TJUE que impone al banco una obligación y que ha costado años que se dicte? Porque si no demanda, no cobra, y si demanda, el coste de la demanda lo asumirá él si el Banco se allana, un allanamiento ADEMÁS sin consignación simultánea (art 4. 2 a).

¿Es decir, que incluso en los casos en los que ya ha dicho el banco que no piensa organizar nada, el consumidor tiene que llamar al banco y pedirle por favor que le pague, no todo lo que le debe, que eso está descartado, sino como mucho lo que lo que le debe menos lo que le costaría su abogado, porque es lo más a lo que podría aspirar? El sistema es perverso.

¿Se dan cuenta que el autónomo y la PYME resultan con esta forma de mejor condición que los consumidores? A ellos no les perjudica esto de las costas, puesto que se les ha dejado fuera del «mecanismo»; a ellos no se les cercena la tutela judicial efectiva. Y sí perjudica a la persona física, precisamente a la menos asesorada cuando firmó su contrato; precisamente a la que la normativa de defensa de los consumidores concede mayor protección.

Recordemos finalmente unas cuantas cosas que se olvidan.

1.- Recordemos lo primero que TODAS las veces que se ha declarado nula una cláusula del tipo que sea ha sido porque el banco no ha pagado, los consumidores han demandado porque no les quedaba otra, y abogados los han defendido. No ha habido ni un caso de anulación voluntaria de cláusula nula. Ahora mismo los bancos NO están devolviendo voluntariamente los gastos de formalización de hipotecas, pese a la sentencia del Tribunal Supremo de 2015. ¿Cómo puede reprocharse a los abogados que sean buitres, que barbaridades así estamos oyendo estos días, cuando sin ellos no habría habido ni una sola condena a los bancos, sin ellos la cláusula suelo nadie diría que puede ser nula? ¿Y cuando el banco SABE perfectamente que debe pagar y cuánto, y lo sabe hace mucho, y no paga porque no quiere?

2.- Y recordemos en segundo lugar que los bancos han cobrado las costas completas inmisericordemente a los ejecutados hipotecarios, aparte de todo tipo de gastos indirectos por la demanda y unos intereses horripilantes; recordemos que el propio banco se puede deducir fiscalmente sus propios gastos procesales; recordemos que el IVA de las minutas de los profesionales que contrata, al 21%, son para el banco neutros; recordemos que el banco, si pierde con costas, se puede deducir fiscalmente esos gastos. Y recordemos también que el consumidor NO se puede deducir gastos procesales propios ni las costas cuando pierde con costas, y que el 21% de IVA de las minutas de los profesionales que contrata NO es para él neutro, y que cuando el banco impaga, los intereses NO son los pactados en el contrato cuando el deudor es el moroso, sino el simple interés legal.

Recordemos que ya el sistema de gastos y costas perjudicaba al consumidor y beneficiaba al banco, pero al menos permitía la defensa. Ahora se ha seguido el sistema definitivo: se acabó la defensa, y muerto el perro, se acabó la rabia.

SEXTO.- ¿FIRMAR QUÉ Y QUÉ PASA SI SE FIRMA?

Con el mecanismo que establece este real decreto-ley, que en realidad es ninguno, si el banco cree que la cláusula es nula, puede ofrecer al consumidor dinero en efectivo u otra cosa, porque se permite ofrecer otra cosa y nadie controla si se hace o no se hace; luego es falso que se diga que no se le puede imponer otra cosa distinta que el pago en efectivo. ¿Ofrecer qué, con el añadido de una cacerola o una vajilla para convencer? ¿O esta vez regalándole un abanico de todo a cien para que se le quiten los sofocos del mal rato? Y nadie va a comprobar oficialmente antes de que el consumidor firme si el dinero que le ofrezca, intereses incluidos, es el que le corresponde, o uno que fije y calcule el banco a su gusto, ni si lo que como alternativa le ofrezca es o no bueno, malo, regular o directamente nulo.

Recordemos que si la cláusula es nula solo cabe una posibilidad si el consumidor se va al juzgado: que el banco pague todo lo cobrado de más, con intereses desde el inicio del contrato, es decir, no hay nada que negociar ni nada que discutir.

Que cada cual valore si escoge someterse a ese extraño mecanismo extrajudicial inédito y no supervisado y se fía de los bancos otra vez a estas alturas. Los mismos bancos que incluyen cláusulas nulas de todo tipo -en este enlace figura una larga lista-, sigue incluyendo cláusula suelo en préstamos nuevos -se sabe que está pasando- y jamás ha retirado una cláusula nula del tipo que sea de los modelos de préstamo como no sea a base de constante presión judicial de muchos años por demandas de abogados, que han conseguido que esto llegue hasta el Tribunal Supremo y ante el Tribunal de Justicia de la Unión Europea; los mismos abogados a quienes se permite el lujo de criticar hasta en el Preámbulo de la Ley -algo inaudito- este Gobierno que jamás ha hecho nada para anular cláusulas suelo nulas ni ninguna otra cláusula nula y que además se opuso en el TJUE a que al consumidor le pagaran con efecto retroactivo.

No es solo que el banco sea juez y parte y que esto no sea una mediación ni ninguna figura jurídica hasta ahora conocida ni regulada. Ni siquiera pasará nada si el banco le dice al consumidor que le va a pagar y al final no le paga. El consumidor en ese caso se tendrá que ir de todas formas al juzgado, y exactamente por el mismo procedimiento que tendría que usar de no haberle dicho el banco cuánto dinero opina que le debe.

Porque tampoco siquiera se ha establecido que la cuantificación del banco con posterior impago faculte al consumidor para un procedimiento de cobro judicial rápido. Recordemos que el banco SÍ tiene desde siempre procedimientos judiciales de cobro rápido.

Y tampoco se ha establecido en sentido estricto una obligación para el banco de dirigirse a al consumidor individualmente para decirle que tiene una cláusula nula, ni de decirle exactamente cuánto le debe, porque obligado es aquello que se puede imponer con sanciones y aquí no se ven las sanciones

Ni por supuesto se da por sentado que todas las cláusulas suelo sean nulas, porque, no todas lo son, aunque sí en innumerables casos. El Gobierno podría haber dicho algo al respecto, y no lo ha hecho.

Para la relación del consumidor con la banca, hay un dicho clásico que creo debería tenerse en cuenta: «Si me engañas una vez, la culpa es tuya; si me engañas dos, es mía«. Recomiendo encarecidamente a los consumidores que se dirijan a una asociación de consumidores o a un abogado antes incluso de hacer petición alguna, porque, insisto, ahora la mera petición tiene consecuencias; y por supuesto que no firmen absolutamente ningún acuerdo sin asesoramiento.

Si el banco hace firmar al consumidor otra vez algo nulo o que no corresponda con lo que le adeudan, será difícil y caro conseguir dar marcha atrás.

Y no es una hipótesis teórica. Hay precedentes de que la banca firma acuerdos de renegociación para retirar cláusulas nulas que son a su vez nulos, y este tema ya ha tenido que llegar también a los juzgados.

Hay sentencias que disponen que ese nuevo acuerdo nulo para quitar una cláusula nula también sería nulo, enlace con datos de sentencias aquí, pero se tendría que ir el consumidor al juzgado para que lo anularan y la cosa estará difícil. El Gobierno ha puesto en este real decreto-ley que pactar cosa distinta que la devolución deberá firmarse en documento manuscrito, precisamente para que el consumidor no pueda alegar que le volvieron a engañar, o que si lo alega sea complicado que le den la razón. Y si el acuerdo consiste en devolverle al consumidor el dinero, sea el que sea, y el consumidor lo acepta, nadie va a comprobar si son o no correctos el importe y los intereses, y ahí lo tendrá no dificil, sino dificilísimo para conseguir que, si le han engañado, un juzgado pueda conseguir que cobre todo.

SÉPTIMO. LA PRETENDIDA «GRATUIDAD» DEL MECANISMO Y LA PRETENDIDA REDUCCIÓN DE GASTOS NOTARIALES Y REGISTRALES.

En cuanto al precepto sobre gratuidad del procedimiento extrajudicial y reducción de aranceles notariales y judiciales (Disposición Adicional Tercera), que nadie se deje engañar por propaganda porque:

- jamás puede cobrarle un banco al consumidor por la molestia o la gestión o el papeleo de pagarle lo que le debe;

- esto no es un procedimiento extrajudicial ni es nada porque ni es mediación ni es arbitraje ni tiene supervisión ni decisión de nadie, sino un sistema de pago hecho a medida del banco por el que el banco paga, si paga, que no pasa nada si no paga, y consigue demorar el pago, es decir, que la gratuidad no es de un procedimiento sino de un mecanismo de pago que de todas formas tendría que ser gratuito y esa pretendida gratuidad se paga no en dinero pero sí en indefensión;

- y, en cuanto a la reducción de aranceles de notario y registrador, es al banco a quien se los está reduciendo el Gobierno, no al consumidor, porque si la cláusula suelo es nula en el caso de usted, todos los gastos han de ir de cuenta de quien causó la nulidad, que es el banco, y ni se le ocurra aceptar al consumidor en una hipotética negociación que ese gasto se reparta.

OCTAVO.-PROCEDIMIENTOS JUDICIALES EN CURSO. ANOMALÍA SOBRE ANOMALÍA.

La Disposición Transitoria Única es desconcertante, por no usar otro calificativo. Este real decreto-ley ya anómalo desde tantos punto de vista lo es más aún por varios motivos:

- Intenta que se aplique a procedimientos judiciales en curso, modificando de forma muy extraña otro artículo más de la Ley de Enjuiciamiento Civil, el 19. El plazo máximo de suspensión normal de procedimientos para intentar llegar a acuerdos es de 60 días y aquí se habla tres meses y ni siquiera queda claro en la LEC vigente si el juez está obligado a acordar esa suspensión

- Y además parece permitir que se deje de aplicar el sistema de costas vigente al iniciarse la demanda y que se aplicará un nuevo sistema a mitad de procedimiento al arbitrio de las partes, solo con que ambas acuerden someterse al extraño mecanismo extrajudicial, con, se supone el nuevo sistema de costas. Eso va en contra del principio que considera el Derecho Procesal como Derecho Público, indisponible para las partes, por no hablar del sistema habitualmente aplicado de que los cambios legislativos procesales no se hacen a mitad de instancia, y no digamos uno tan sin precedentes que afecta al propio suplico de la demanda en tema de costas.

Es importante que a ningún consumidor se le ocurra dirigirse por su cuenta al banco SIN CONSULTAR ANTES AL ABOGADO QUE LE LLEVE ESE PLEITO. Porque tanto si llega a un acuerdo con el banco como si no llega (¿acordar que le paguen lo que le deben?), el sometimiento al mecanismo extrajudicial y en su caso el acuerdo tienen consecuencias respecto del pleito desde varios puntos de vista, incluyendo la posibilidad de que su decisión afecte a las costas judiciales. Es absolutamente esencial que si decide hacerlo -cosa difícil de comprender pero que decidirá cada cual-, en ningún caso lo haga jamás sin conocimiento de su abogado.

Esto de procedimientos judiciales en curso no afecta, por supuesto, al caso de las ejecuciones hipotecarias, desahucios, en marcha o finalizadas. Eso no preocupa nada al Gobierno, aunque haya desahuciados que lo hayan sido con prestamos hipotecarios que tienen cláusulas suelo nulas, y ni se nombra. Lo que le preocupa es el caso de los pleitos ya interpuestos contra bancos por cláusula suelo, y el Gobierno ha permitido que el consumidor se someta a ese mecanismo extrajudicial si el consumidor y el banco quieren.

NOVENO.-LO QUE DE VERDAD ES ESTE REAL DECRETO-LEY: LA PROTECCIÓN A LA BANCA, LA HABILITACIÓN AL GOBIERNO PARA AMPLIAR LA PROTECCIÓN A LA BANCA A OTRAS CLÁUSULAS NULAS Y LA CUESTIÓN FISCAL.

El título del Real Decreto-ley 1/2017, de 20 de enero, «de medidas urgentes de protección de consumidores en materia de cláusulas suelo» es falso. Ni adopta medidas de verdad ni las que adopta son urgentes ni protegen a los consumidores.

Se trata básicamente de cuatro cosas:

1) Una protección a la banca en materia de cláusula suelo. Recomiendo y comparto el resumen y análisis jurídico efectuado por la asociación de consumidores CEACCU, enlaces aquí, aquí y aquí; me remito a ello y no voy a repetir lo dicho allí.

2) Un sistema inconstitucional de extender esa protección a la banca a otros casos distintos de cláusula suelo, mediante una inaudita habilitación normativa al Gobierno que abarca nada menos que modificaciones de la Ley de Enjuiciamiento Civil y afecta al artículo 24 de la Constitución (Disposición Final Tercera).

3) Publicidad engañosa. El blabá protector del consumidor del Preámbulo no corresponde con el texto. Es tan burdo que hasta en el propio texto se contradice, pues por una parte se dice que se trata de solucionar esto en tres o cuatro meses, y por otra se permite al Gobierno crear una especie de rarísimo órgano de supervisión retrospectiva vacío de contenido, mixto de representantes de la abogacía y de los consumidores (Disposición Final 3ª a), sin efecto alguno esa supervisión, y que, se dice, elaborará informes semestrales. Es decir, que el propio Gobierno cree que esta «solución ágil» dará para MÁS DE UN informe semestral. Ya nos dirán, por cierto, cómo va a respetar la normativa de protección de datos un organismo que no se regula ni organiza por ley y a quién se pretende autorizar para que recabe datos, y cómo piensa contrastar ese organismo que en efecto hay consumidores débiles afectados sin acceder a información que el banco no tiene por qué tener ni el consumidor tiene por qué facilitar ni consta en parte alguna, que sepamos, y si consta, no se puede por las buenas trasladar a no se sabe a quién para que la analice. Algo tendrán que decir las entidades de protección de datos sobre datos económicos sensibles circulando por ahí.

Desde ya digo que me parece inadmisible de todo punto que los representantes institucionales de la abogacía participen en esa pantomima de organismo, y que si participan que no hablen en mi nombre porque si hacen eso no me representan. Y el término «pantomima» no es mío, sino de la asociación de consumidores FACUA, la cual ya ha dicho que ««FACUA no va a participar en la comisión de seguimiento de una pantomima, no vamos a hacer de convidado de piedra del Gobierno para hacernos la foto, porque estaríamos insultando a los consumidores».

4) Una normativa fiscal aplicable a ABSOLUTAMENTE TODOS los casos de cláusula suelo, es decir, los de quienes se sometan al extraño mecanismo extrajudicial y quienes no se sometan. La parte fiscal de la Disposición Final Primera, de modificación del IRPF, es aplicable a TODOS los casos de cláusula suelo: «3. Lo dispuesto en los apartados anteriores será igualmente de aplicación cuando la devolución de cantidades a que se refiere el apartado 1 anterior hubiera sido consecuencia de la ejecución o cumplimiento de sentencias judiciales o laudos arbitrales.» De las 2.255 palabras de la parte dispostiva del real decreto-ley, 598 se refieren a temas fiscales sobre cláusula suelo aplicables tanto a los casos a los que sea de aplicación el extraño mecanismo extrajudicial como al resto, y si descontamos los términos formularios, entrada en vigor y las descripciones y disposiciones de carácter futuro e hipotético, el mecanismo extrajudicial abarca 775 palabras, casi lo mismo que la parte fiscal. No es posible inferir siquiera indiciariamente del Preámbulo del real decreto-ley si en esta materia de IRPF se plantea para beneficiar o perjudicar al consumidor; de las ocho páginas del Real decreto-ley nada menos que tres son del extensísimo Preámbulo, y en él solo cuatro líneas son sobre tema fiscal, y no aclaran nada: «Adicionalmente, se regula el tratamiento fiscal de las cantidades percibidas por la devolución de las cláusulas de limitación de tipos de interés de préstamos derivadas de acuerdos celebrados con las entidades financieras, a cuyo fin se modifica la normativa del Impuesto sobre la Renta de las Personas Físicas.»

Lo que probablemente sea más importante sobre cláusula suelo en el real decreto-ley, y lo único aplicable a todos los casos, no lo va a encontrar en este post; este es el blog de una civilista, no de una fiscalista.

DÉCIMO.- EL REAL DECRETO-LEY. LO QUE PIENSAN EL GOBIERNO Y LA OPOSICIÓN Y LO QUE HAN HECHO Y PUEDEN HACER .

Voy a empezar por Montesquieu, y no por casualidad.

Montesquieu, en «El espíritu de las leyes», Tomo II, Libro XXII, cita a Ulpiano: «Paga menos, dice Ulpiano, el que paga más tarde«. La banca, que lleva desde 2010 oponiéndose a la cláusula suelo en los juzgados, ha decidido pagar menos pagando más tarde, y le compensa la pérdida reputacional y se prevale del colapso, en perjuicio de cada consumidor individual y del sistema judicial en su conjunto, que ella misma ha provocado en los juzgados con años de demandas masivas que han tenido que interponer los consumidores ante la interminable serie de abusos que no se han retirado voluntariamente: preferentes, swaps, subordinadas, acciones de Bankia, cláusula suelo, gastos de formalización de hipoteca…

El Gobierno,

- el mismo que impuso tasas judiciales inconstitucionales a los consumidores en 2012, precisamente cuando empezaban las demandas masivas contra bancos, y que ha vetado que se quiten a PYMES, y no ha devuelto un euro de las indebidamente pagadas

- el mismo que no ha creado ni un juzgado desde 2011, en plena epoca de abusos bancarios masivos que no se resuelven por vía sancionadora contra el banco por la pasividad del propio Estado, y luego habla de lo complicados que son los juicios y lo pretexta

- el mismo que por medio del Abogado del Estado pidió al TJUE en escrito extenso

que no reconociera la devolución completa de las cantidades adeudadas, es decir, que se inaplicara el Derecho del Consumo y Código Civil, en contra incluso de la opinión de la Comisión Europea, como explique y documenté en este post

- el mismo que no puede alegar que a la Comisión Europea no le guste que se pague retroactivamente, porque la Comisión Europea pidió el TJUE que sí se pagara, enlace con dato documentado a post de este blog aquí,

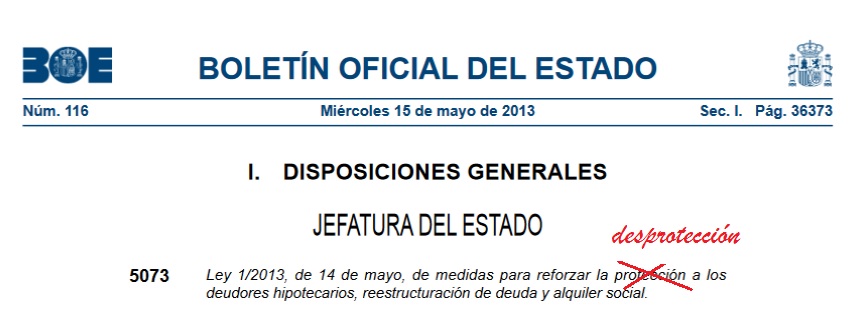

- cuando ya por otra ley llamado de «protección a los deudores hipotecarios», en teoría también en cumplimiento de otra sentencia del TJUE, tan poco se protegía que fue declarado nulo por el mismo TJUE, es decir, que un tema aún más sensible dos veces tuvo el TJUE que resolverlo

- es el mismo Gobierno que ha decidido apoyar que pague menos la banca pagando más tarde.

La oposición ya veremos qué decide apoyar porque este real decreto-ley 1/2017 falsamente titulado «de medidas urgentes de protección de consumidores en materia de cláusulas suelo», enlace a texto en el BOE aquí, requiere convalidación por el Congreso, conforme al artículo 86 de la Constitución y ahí se retratarán los partidos de la oposición, porque ahí una «abstención» equivale a un «sí».

Recordemos que por ejemplo la asociación de consumidores CEACCU ha solicitado públicamente a los grupos parlamentarios que no apoyen el real decreto-ley.

Lo más interesante de todo esto es que por fin sabremos qué piensa de verdad la oposición sobre las relaciones entre banca y consumidores, que quiera o no tiene que pronunciarse.

En la fecha de redacción de estas líneas no hay aún panorámica completa de posiciones de partidos, o yo no la he conseguido. Según se deduce de las informaciones que he podido localizar, el acuerdo dispone del apoyo de Ciudadanos y del PSOE, que ha anunciado que se abstendrá en la convalidación del real decreto-ley o sea, que será lo mismo que votar sí, y que el partido En Comú Podem ha expresado que se opone al real decreto-ley.

O sea, que si no varía esa información, el real decreto-ley, que está ya en vigor, se convalidará en el plazo máximo de treinta días.